Promover el desarrollo desde la banca pública: contribuciones desde el evolucionismo a la luz de la evidencia latinoamericana[1]

Alejandro Gabriel Schachter[2]

1. Introducción: la presunta extinción de la teoría del desarrollo

Comenzaba la década de 1990 y el mundo se rendía ante el fin de la Guerra Fría y la consagración de los preceptos emanados del Consenso de Washington. Algunos de los vocablos de moda por entonces, como desregulación, privatización o liberalización, se mezclaban con afirmaciones categóricas que auguraban el fin de la historia.

En simultáneo, al interior de ámbitos académicos del más alto nivel, parecía decretarse la extinción de la teoría del desarrollo económico, al menos en la forma en que la misma era conocida hasta entonces.[3] Esta disciplina, que había experimentado su auge en las décadas de 1950 y 1960, se interesaba en el estudio de las desigualdades entre distintos países, indagando en determinantes tales como la creación de instituciones, el desarrollo de capacidades tecnológicas y productivas y la existencia (o no) de cambios estructurales. En palabras de Katz, el estudio del desarrollo implica pensar en la gradual conformación de una trama “país-y-lugar-específica” de vínculos e interacciones entre empresas, consumidores, agencias de gobierno y muchas otras organizaciones, como sindicatos, universidades o asociaciones profesionales.[4]

En aquellos inicios de la década del 90 se anunciaba que la teoría del desarrollo había sido desplazada de las corrientes predominantes (mainstream) de la teoría económica, bajo el argumento de que los teóricos de dicha disciplina no habían logrado formular sus ideas con la precisión requerida para plasmarlas en un modelo matemático.[5]

Al mismo tiempo, proliferaban otras teorías que parecían ajustarse en mejor medida a los requerimientos del mainstream. Puntualmente, en estos años adquieren una gran relevancia las nuevas teorías del crecimiento económico (NTCE), las cuales reconsideran algunos de los supuestos clave de las teorías neoclásicas del crecimiento económico. La principal novedad de las NTCE consiste en incorporar la variable “progreso técnico” dentro de la función de producción y adjudicarle un impacto en el crecimiento del producto.[6] Esto representa un quiebre con respecto a los modelos neoclásicos, que trataban al progreso técnico como una variable exógena.[7]

En la misma línea, las NTCE enfatizan la importancia de los sectores intensivos en I+D como fuente del proceso de innovación, ponderando asimismo a los procesos de aprendizaje, a la transferencia de conocimientos por incorporación de capital y a la educación formal, entre otros factores con externalidades positivas en la economía. De un modo más general, estas teorías postulan la importancia de la acumulación de capital humano para explicar los procesos de crecimiento económico.

Podemos afirmar que, de acuerdo al esquema planteado, los aportes de la NTCE parecen “capturar” una parte de los determinantes de las teorías del desarrollo, en especial aquellos vinculados a las capacidades tecnológicas y productivas, dado el énfasis puesto en la innovación y el aprendizaje.

En resumen, las NTCE cumplían con un doble propósito:

1. “Reciclar” eficazmente las teorías tradicionales del crecimiento económico a través de las adaptaciones y reconsideraciones mencionadas. Se presentaban ante la sociedad como teorías más “realistas”, dado que mensuraban formalmente el impacto del progreso técnico en el crecimiento del producto.

2. Reconocer y formalizar la relevancia de nociones históricamente asimilables a la teoría del desarrollo, tales como la construcción de capacidades y la importancia de los procesos de aprendizaje.

2. Teoría de la firma: continuidad neoclásica y crítica evolucionista

Pese a las novedades que incorporan las NTCE en relación a sus predecesoras, una de las mayores críticas hacia las mismas apunta a que continúan estando apegadas a los cánones de la teoría del equilibrio general. Por consiguiente, no indagan en aspectos tales como las diferencias en la organización y administración de las firmas entre distintos países, o bien las discrepancias entre países en cuanto al sistema de instituciones, lo cual comprende el grado de desarrollo del sistema financiero o del sistema universitario.[8]

La teoría económica convencional tiende a ver a las firmas como un jugador más dentro de un “juego económico” de múltiples actores, aunque sin interesarse en las particularidades de cada firma.[9] El análisis se enfoca en la asignación óptima de recursos, dadas unas preferencias y una tecnología determinada. En esta visión, las empresas son entendidas como agentes maximizadores de su utilidad y perfectamente racionales.

Gran parte de las críticas a las NTCE son formuladas por la escuela evolucionista (de la cual Richard Nelson es uno de sus principales exponentes), que en diversos aspectos se complementa con la neoschumpeteriana.[10] Estas corrientes presentan muchos puntos en común entre ellas y proponen un esquema teórico a partir del cual es posible estudiar el desarrollo económico teniendo en cuenta las diferencias no solo en el sistema de instituciones, sino también en la organización, la administración y el tamaño de las firmas, y las implicancias que tiene esta heterogeneidad para la ejecución de políticas públicas de apoyo a los sectores productivos.

Los evolucionistas[11] postulan que las discretionary differences[12] entre firmas pueden tener, en la práctica, una significativa influencia en sectores enteros de la economía. Esta corriente señala que existen tres grandes aspectos que deben ser tenidos en cuenta para caracterizar a una firma: su estrategia, su estructura y sus capacidades centrales. El concepto de estrategia remite a un conjunto de amplios compromisos realizados por una firma que determinan sus objetivos y la forma de alcanzar los mismos. Por su parte, la estructura refiere a la forma de dirección y organización de una firma, contemplando el modo de toma de decisiones. Por último, las capacidades centrales se asocian al conjunto de rutinas organizacionales; esto es, aquellas actividades que una firma es capaz de realizar correctamente.[13]

Debe tenerse en cuenta que la estrategia llevada a cabo por una empresa está condicionada por los recursos con los que cuenta y por aspectos tales como el tipo de sector en el que se encuentre, la competencia empresarial y las características de los sistemas de financiamiento, entre otros factores. De esta manera, de acuerdo a Palacios Sommer, se configura un entorno empresarial en el que la firma se desenvuelve.[14]

Por otra parte, las rutinas organizacionales (asociadas a las capacidades centrales) adquieren una gran importancia en este enfoque. De acuerdo a lo expresado por Andrés López, las mismas se caracterizan por ser patrones de conducta regulares y predecibles aplicados por los agentes económicos y sobre los cuales estos basan sus comportamientos diarios. Estas rutinas se van transformando a través del tiempo, como resultado de procesos de aprendizaje acumulativo; buena parte de estas transformaciones están influidas por las condiciones del entorno en el que actúan las firmas. Estas últimas son vistas como agentes limitadamente racionales, que actúan en ambientes inciertos y complejos.[15]

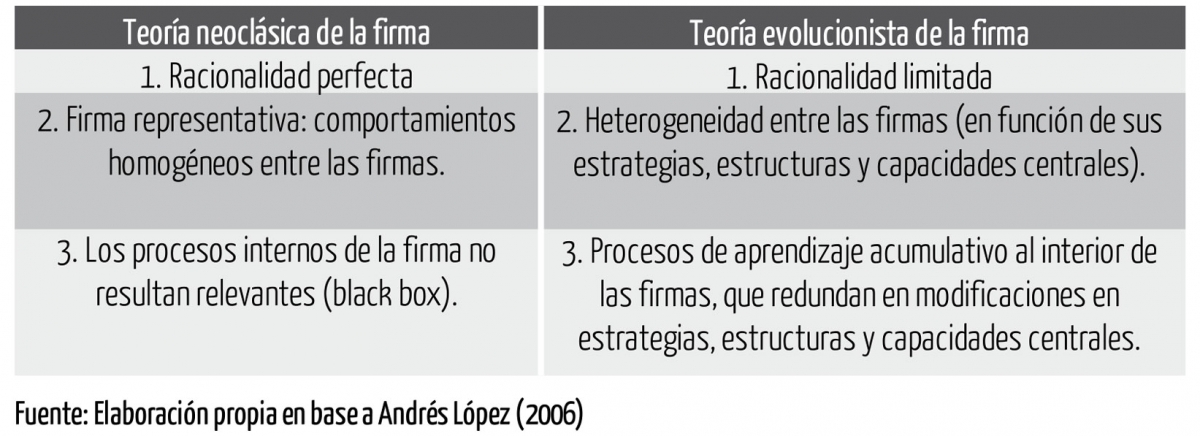

A continuación se contrastan los principales aspectos de la teoría de la firma para la escuela neoclásica y para la escuela evolucionista:

A principios de la década de 2000, los principales exponentes de la teoría evolucionista señalaban que la misma volvía a tener incidencia en el análisis económico, dadas las limitaciones de la teoría neoclásica para explicar los procesos de crecimiento económico liderados por el progreso tecnológico.[16]

3. Implicancias de la discusión teórica en la concepción de la intervención estatal

La breve descripción de los principales conceptos sobre los que se basa la escuela evolucionista nos ha servido para trazar un contraste con las nociones que históricamente han emanado de las corrientes tradicionales del pensamiento económico.

La no exploración de las particularidades de la firma lleva implícita, en la teoría ortodoxa, la idea de que las diferencias que puedan existir entre las empresas no son relevantes; es por ello que se insiste en la convención de la “firma representativa” para la modelización. La implicancia de esta visión es que no debería existir, al nivel de la política pública, un enfoque diferenciado para afrontar los problemas de las empresas en función de variables como sus niveles de productividad, su tamaño o el tipo de propiedad (pública/privada), entre otras.

Por el contrario, el evolucionismo considera de suma importancia el sendero recorrido por la organización a través de las decisiones que vaya adoptando, lo cual resultará en una amplia diversidad entre las firmas. Se asigna preponderancia a los procesos de aprendizaje individual y colectivo, los cuales redundan en modificaciones en los patrones de acción humana. Es un enfoque eminentemente dinámico, que sostiene que los procesos de aprendizaje no son automáticos, sino que requieren de una inversión específica de recursos, la cual varía en calidad y magnitud según cada caso.[17] Aquí es donde las políticas públicas pasan a jugar un rol clave, dado que deben identificar las divergencias en el comportamiento de los distintos agentes económicos a fin de ofrecer programas y servicios específicos y diferenciados.

Las nociones provenientes del evolucionismo se tornan especialmente relevantes para el análisis y la formulación de programas de apoyo hacia las pequeñas y medianas empresas. Las mismas no son “grandes empresas con pocos empleados” (definición que encuadraría perfectamente dentro de la teoría convencional) sino que presentan rasgos específicos que las diferencian de las grandes empresas. Algunas de estas características distintivas de las Pymes son: el fuerte involucramiento del empresario en la toma de decisiones y su implementación, la espontaneidad de la gestión estratégica, y la carencia de procedimientos formales de planificación.[18] Debemos tener presente que las Pymes juegan un rol esencial en el desarrollo económico, dado que las mismas pueden contribuir a: generar una estructura económica más flexible y competitiva; promover, adaptar y difundir innovaciones tecnológicas; mejorar la distribución del ingreso y disminuir el grado de concentración de la economía.[19] Asimismo, las Pymes contribuyen mayoritariamente a la generación de puestos de trabajo, por lo que existe una fuerte relación entre estas empresas y el nivel de empleo.

El contrapunto descripto entre los enfoques presentados permite presumir las razones que, desde ambas posiciones, se esgrimen para fijar una posición sobre la intervención estatal en la economía. Específicamente, nos interesa centrarnos en los argumentos a favor y en contra de la presencia del Estado a través del sistema financiero, el cual en nuestra opinión puede constituir una herramienta fundamental para el estímulo de las actividades productivas y el desarrollo económico.

3.1. La intervención dentro del sistema financiero

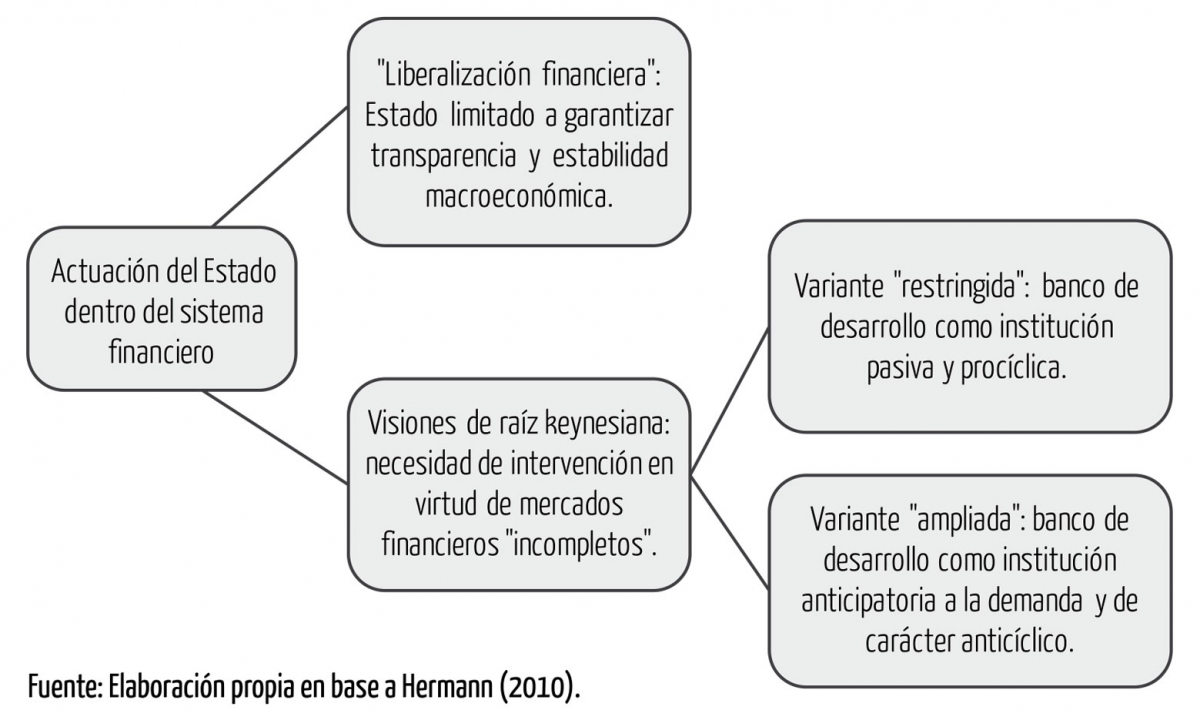

Es posible distinguir dos visiones diferenciadas sobre el rol de la banca pública que consideramos asimilables a las dos corrientes de pensamiento a las cuales hicimos referencia.

Para ello tomaremos el esquema desarrollado por Hermann, que comprende una primera visión que defiende las políticas de “liberalización financiera” y, en consecuencia, una intervención mínima del Estado en el sistema financiero. Este enfoque sostiene la premisa de los “mercados eficientes”, la cual asume que, con pleno acceso a la información, en los propios mercados pueden generarse los incentivos adecuados para asignar los recursos en forma eficiente, esto es, en cantidades y precios “justos”.[20] Esto remite a los trabajos de Shaw y McKinnon, quienes señalan que la actuación del Estado dentro del sistema financiero debería limitarse a dos funciones: supervisión del mercado para garantizar la transparencia y preservación de un contexto macroeconómico “saludable”, asimilando dicho concepto a mantener un equilibrio monetario y fiscal.[21]

La segunda visión, de raigambre keynesiana, justifica una amplia intervención estatal dentro del sistema financiero, incluso considerando la actuación de los bancos de desarrollo. Este enfoque da cuenta del carácter “incompleto” de los mercados financieros, en virtud de sus falencias para impulsar los procesos de desarrollo económico mediante el financiamiento de actividades con expectativas de una elevada “rentabilidad social”, tales como las obras de infraestructura o las inversiones de pequeñas y medianas empresas, atendiendo al impacto de estas últimas en términos de empleo.

Dentro de la segunda visión se presentan dos variantes o formas de actuación.

De acuerdo a la primera de ellas, que es más restringida, el banco orientado a financiar el desarrollo se limita a ser una mera institución financiera con una postura pasiva, es decir, respondiendo a la demanda de crédito generada espontáneamente por inversiones que ya se encuentran en curso y que no pueden ser abordadas adecuadamente por el resto del sistema financiero. Este modo de actuación surgiría a partir de la existencia de fallas de mercado originadas por información asimétrica, externalidades y dificultades para prever rentabilidades.

La segunda variante de la visión “keynesiana” es mucho más amplia, toda vez que contempla una intervención activa por parte de la entidad financiera en el proceso de desarrollo. Esta perspectiva sostiene la necesidad de anticiparse a la demanda, identificar sectores, productos y procesos, y elaborar planes de inversión en función de ello. Asimismo, las actividades de un banco comprendido en esta variante pueden incluir tareas de investigación, apoyo técnico y capacitación.

Se configuran de este modo dos visiones diferenciadas que le asignan roles cualitativamente distintos a la banca pública en el proceso de desarrollo. La primera de ellas, asimilable a la teoría convencional, minimiza el rol del Estado a asegurar la estabilidad macroeconómica y la transparencia; mientras que la segunda le confiere un rol más extendido, toda vez que resalta el carácter “incompleto” de los mercados financieros.

La segunda visión comprende las dos variantes ya presentadas. Si bien los bancos de desarrollo pueden ajustarse a cualquiera de ellas, se aprecian diferencias evidentes entre ambas formas de actuación: la forma “restringida” es eminentemente procíclica, mientras que la forma “ampliada” puede servir para identificar y estimular sectores que contribuyan a la reactivación de una economía en estancamiento o recesión.

Entendemos que esta última variante resulta más funcional a un programa de desarrollo económico, dado que entiende al mismo como un proceso dinámico, en el cual se establecen distintos vínculos entre actores económicos, se desarrollan capacidades y se van modificando las necesidades de inversión. Asimismo, promueve la complementariedad entre los servicios financieros y los servicios no financieros (investigación, apoyo técnico, capacitación). Las características de la variante “ampliada” nos remiten en gran medida a las nociones de la escuela evolucionista explicadas con anterioridad, dado que implican identificar certeramente las particularidades y necesidades de la firma a fin de ofrecer los servicios apropiados.

La presentación de estos enfoques nos ayudará a tipificar las orientaciones que ha tenido el financiamiento al desarrollo por parte de la banca pública en Argentina y América Latina durante nuestra historia reciente.

A partir de las características históricas expuestas podremos, en primer lugar, determinar si los modelos adoptados en la práctica se han acercado en mayor o menor grado a cada uno de los enfoques descriptos. Por otra parte, este análisis nos permitirá destacar aquellos aspectos que, en nuestra opinión, requieren de mayores progresos en pos de avanzar hacia un modelo de banca pública que se oriente, con una visión de mediano y largo plazo, hacia la satisfacción de las necesidades financieras y no financieras de amplios sectores del tejido productivo.

4. Bancos públicos y financiamiento al desarrollo en América Latina: evolución histórica y situación actual

El punto de partida de las políticas públicas destinadas al financiamiento del desarrollo económico en América Latina puede situarse en los años posteriores a la Gran Depresión desatada en 1929 con el crack financiero de Wall Street. A partir de los años 30, y aún con mayor fuerza luego de la finalización de la Segunda Guerra Mundial, gran parte de los países de la región se embarcaron en un modelo económico de industrialización por sustitución de importaciones (ISI), el cual se caracterizó por una mayor intervención del Estado en la economía y un impulso a la actividad industrial y a la expansión del mercado interno, en el contexto de una caída de los flujos de comercio internacional y un creciente proteccionismo en los países centrales.

El modelo de la ISI tuvo su correlato financiero en la creación de diversas entidades bancarias públicas que tenían como objetivo primordial la asistencia crediticia a mediano y largo plazo hacia sectores productivos. De esta forma, surgieron instituciones emblemáticas como la Nacional Financiera (México, 1934), el Banco de Crédito Industrial (Argentina, 1944), el BNDES (Brasil, 1952) y el BancoEstado (Chile, 1953). Bajo condiciones particulares que estaban relacionadas con el escenario político e histórico de cada país, estas entidades (junto a muchas otras) se convirtieron en valiosos instrumentos para apuntalar el crecimiento de las inversiones en equipamiento e infraestructura y la creación de empresas públicas en sectores prioritarios para el desarrollo económico. Este esquema se desarrolló, con sus variantes, hasta la década de 1970.

A mediados de los 70, el contexto económico mundial y regional había cambiado drásticamente. A nivel mundial, la crisis del petróleo ocasionó una caída en la tasa de ganancia, cuya consecuencia directa fue que grandes flujos de capital provenientes de sectores industriales se volcaran a los circuitos financieros internacionales, lo cual dio lugar a una gran fluidez financiera internacional.

Al mismo tiempo, gran parte de los países latinoamericanos se encontraban con serias dificultades ligadas a la restricción externa, que requería contar con divisas para hacer frente a los déficits en la Balanza de Pagos. Esta problemática llevó a que muchos países recurrieran al endeudamiento externo, dada la disponibilidad de fondos a nivel internacional y las bajas tasas de interés. De este modo se concedió una gran cantidad de préstamos a países de la región, que incrementaron considerablemente su deuda externa.[22]

En estos años comenzaba a consolidarse un modelo económico especulativo, de valorización financiera en términos de Basualdo,[23] dejando en un segundo plano a las necesidades de los sectores productivos e imponiéndose los vocablos a los que hacíamos referencia en la introducción: desregulación, privatización y liberalización.

La aplicación de este esquema en los sistemas financieros nacionales consistió, en primer lugar, en la desregulación de la actividad financiera interna por medio de medidas como liberación de tasas de interés activas y pasivas, disminución de exigencias con respecto a las reservas y finalización del crédito dirigido, entre otras. Esto fue acompañado de una liberalización en las transacciones financieras internacionales a través de medidas como la eliminación de los controles sobre los flujos de capitales.[24]

Como indica Ffrench-Davis, los mercados financieros han pasado, en estos años, a estar dominados por agentes que se especializan en operaciones de corto plazo, en detrimento de la inversión productiva. De esta forma se produjo un auge del ahorro financiero sin un incremento del ahorro nacional, con una baja tasa de formación bruta de capital fijo y fuertes oscilaciones en el producto y el empleo.[25]

Si bien en líneas generales se resintió el rol de la banca pública en nuestra región en el último cuarto del siglo XX, más adelante veremos que las consecuencias de este modelo para los bancos públicos orientados al desarrollo no han sido homogéneas: a modo de ejemplo, el recorte de funciones de la “banca de desarrollo” mexicana contrasta con la continuidad y la expansión del BNDES.

A partir de los primeros años del siglo XXI se han revertido parcialmente algunas de las políticas neoliberales en la región, llevando a cabo diversas medidas destinadas a favorecer la demanda interna y la distribución del ingreso, además de propiciar esquemas de integración entre los países de la región. En cuanto a la intervención sobre el sistema financiero, se aprecia un renovado interés por el rol de la banca pública como instrumento de una política de desarrollo; no obstante, aún consideramos insuficiente el rol de la banca pública en cuanto a su contribución a los objetivos de desarrollo.

A continuación, exploraremos las principales características históricas y actuales de la banca pública orientada al desarrollo, tanto en Argentina como en los países de América Latina que poseen, a nuestro criterio, las instituciones de mayor relevancia en la materia.

Si bien dentro de la región existe una gran cantidad de bancos públicos con diversos grados de incidencia en los programas económicos gubernamentales, a fin de focalizar nuestro estudio seleccionamos las instituciones a analizar en función de la definición y categorización provista por el Banco Interamericano de Desarrollo, que señala que los bancos públicos de desarrollo son instituciones financieras del Estado cuyo mandato principal es fomentar el desarrollo socioeconómico mediante el financiamiento de actividades, sectores o segmentos específicos.[26]

4.1. Argentina

El protagonismo de la banca pública de desarrollo en nuestro país se remonta a los inicios del modelo de la ISI. En este contexto, la primera institución de importancia es el Banco de Crédito Industrial de la República Argentina (BCI), organismo estatal creado en 1944 y cuya principal función era el otorgamiento de préstamos de mediano y largo plazo para incrementar la cantidad de empresas industriales o bien modernizar las ya existentes.[27]

El BCI tuvo una activa participación en el financiamiento a los sectores productivos (especialmente a la industria manufacturera) durante los dos primeros gobiernos de Juan Domingo Perón. No obstante, al margen de sus objetivos iniciales, este banco orientó su accionar, básicamente, al sostenimiento de la evolución normal de las empresas industriales con créditos a corto plazo, comportándose en gran medida bajo una lógica comercial.[28] Una de las explicaciones que se ha esgrimido para esta conducta tiene que ver con que estos créditos estaban destinados a compensar las pérdidas de rentabilidad del empresariado como resultado de los incrementos de costos.[29]

Luego del golpe de Estado de 1955, el BCI comienza a perder influencia debido a los cambios en las prioridades que signaron a la política económica de la autodenominada Revolución libertadora. Permaneció como un ente de menor presencia en los años posteriores, hasta que en 1970, con la creación del Banco Nacional de Desarrollo (BANADE), fue absorbido por completo por esta institución.[30]

La fundación del BANADE, ocurrida durante el gobierno de facto de Roberto Levingston, fue impulsada por el entonces ministro de Economía, Dr. Aldo Ferrer. La creación del mismo respondía a la necesidad de resolver la insuficiencia de financiamiento de mediano y largo plazo, de forma tal de impulsar el desarrollo de industrias de base, la realización de obras de infraestructura y brindar apoyo integral a la industria y minería de capital nacional.

Diferenciándose en cierta medida de los objetivos iniciales del BCI (que fomentaba el crecimiento de la industria liviana, en el contexto del Primer Plan Quinquenal), el BANADE tuvo, desde sus comienzos, una orientación hacia las industrias básicas, en consonancia con el Plan Nacional de Desarrollo 1970-1974. Este plan proponía un programa de inversión pública que priorizara las inversiones en acero, metalurgia, siderurgia, transporte y comunicaciones. Se consideraba esencial contar con una adecuada canalización del ahorro interno a fin de impulsar el desarrollo económico, atendiendo a estos sectores prioritarios.

El BANADE tuvo una significativa actividad a principios de los años 70, brindando financiamiento a importantes empresas privadas y públicas tales como Siam Di Tella, SOMISA, Agua y Energía, Celulosa Argentina y Gas del Estado, entre otras. En estos años, la distribución de los créditos del BANADE fue altamente concentrada en grandes firmas y no fue especialmente orientada a las industrias de base y a los sectores económicos que se declaraban prioritarios. Se observaba que la política crediticia de esta institución se ajustaba en gran medida a las necesidades coyunturales, respondiendo ante presiones provenientes de las empresas demandantes, de organismos públicos y del propio gobierno y relegando a un segundo plano los objetivos estratégicos del desarrollo industrial.[31]

A partir del golpe de estado de 1976 se redujo fuertemente la operatoria del BANADE. El rotundo cambio de prioridades en la política económica, orientada hacia un esquema de apertura de la economía y de reducción de la intervención estatal, vino de la mano de una liberalización de tasas de interés dentro del sistema financiero, que propició la proliferación de nuevas entidades financieras. De esta forma se impuso un esquema de tasas de interés reales positivas que representaba un duro obstáculo para las actividades productivas.

A ello se le sumó la inestabilidad macroeconómica característica de los años 80 y el otorgamiento de créditos a grandes empresas que terminaron convirtiéndose en deudores incobrables, entre las cuales Golonbek menciona Papel del Tucumán (propiedad de Alejandro Bulgheroni, vicepresidente del BANADE en sus inicios), Frigorífico Yaguané y Astilleros Alianza, entre otras.[32] Este escenario desfavorable (tanto por las prioridades de la política económica, como por los deficientes manejos al interior de la institución) derivó en la intervención del BANADE en 1990 y su liquidación definitiva en 1993, siendo absorbido por el Banco Nación.

En este contexto, casi en simultáneo con el cierre del BANADE, se crea el Banco de Inversión y Comercio Exterior (BICE), fundado en 1992 como un banco público de segundo grado orientado al financiamiento a mediano y largo plazo de la inversión productiva y del comercio exterior.

Desde un primer momento, el BICE pareció asumir funciones más limitadas que las del BCI y el BANADE. Su condición de entidad de segundo grado implicaba que no estuviera autorizada a captar depósitos, a la vez que brindaba créditos a través de otras entidades financieras. En 2003, la Asamblea de Accionistas le confirió al BICE la atribución de otorgar créditos en forma directa, aunque sin perder su condición de banco de segundo grado.

Durante los últimos años, el BICE ha consolidado su orientación hacia la promoción de la inversión productiva y las exportaciones, bajo la premisa de “producir-exportar-crecer”; no obstante, aún registra una baja participación dentro del sistema financiero, contando con un volumen de cartera muy reducido. Esta entidad actualmente ocupa el puesto número 24 en Préstamos, con una cartera de $2.853 millones (0,5% de los préstamos del sistema financiero), y se ubica en el puesto 26 en Activos y 14 en Patrimonio Neto.[33]

4.2. Brasil

Dentro del sistema financiero brasileño, el Banco Nacional de Desenvolvimento Econômico e Social (BNDES) ha sido, históricamente, la principal institución pública orientada al financiamiento de largo plazo para la realización de inversiones en los distintos sectores de la economía.

El BNDES fue fundado en 1952 (en ese momento se llamaba BNDE, incorporándose en 1982 la “S” final), bajo la presidencia de Getulio Vargas. Su objetivo primordial era apuntalar el proceso de industrialización por sustitución de importaciones en el cual se encontraba Brasil, al igual que otras economías latinoamericanas.

Si bien esta entidad se estableció originalmente como un banco de desarrollo al servicio de los sectores de la producción, ha tenido algunas modificaciones en su diseño institucional que, a través del tiempo, han generado un crecimiento de sus funciones y su alcance.

El BNDES surge originalmente como una agencia de gobierno, teniendo como primera misión la provisión de servicios financieros orientados al reequipamiento y el fomento de la actividad productiva. En 1971, por medio de una modificación estatutaria, adopta la categoría de empresa pública, pasando a depender del Ministerio de Planeamiento y Coordinación General. Esta modificación le permite al BNDES contar con una mayor libertad en la captación y colocación de recursos financieros. El nuevo estatuto también le permitió tener subsidiarias y operar en los mercados de capitales, expandiendo así su operatoria. En 1982, como señalábamos anteriormente, se agrega la “S” final en su sigla. Este cambio no resulta menor, dado que a partir de entonces, el BNDES toma nuevas atribuciones y pasa a administrar el Fondo de Inversión Social (FINSOCIAL), el cual se destina a la concreción de programas sociales en temáticas como alimentación, vivienda popular, salud y educación.[34]

A través de este recorrido histórico podemos destacar cómo, con el paso de las décadas, el BNDES ha fortalecido y ampliado sus atribuciones y su influencia sobre la economía brasileña, convirtiéndose en una herramienta de gran relevancia para el desarrollo económico y social del país. Se destaca que incluso durante el auge del modelo de liberalización económica, durante las últimas dos décadas del siglo XX, esta entidad mantuvo su espacio de actuación.[35]

Actualmente, el BNDES cuenta con tres subsidiarias integrales: FINAME, BNDESPAR y BNDES PLC; juntas, las cuatro empresas conforman el “Sistema BNDES”. Los recursos de la FINAME (Agencia Especial de Financiamiento Industrial) se destinan a operaciones de compra, venta y exportación de máquinas y equipos de producción brasileña, como así también a operaciones de importación de este tipo de bienes producidos fuera del país. Por otra parte, la BNDESPAR (BNDES Participaciones) es considerada “el brazo inversor” del BNDES, y su función es realizar operaciones de capitalización de emprendimientos controlados por grupos privados, con observancia de los planes y las políticas del BNDES. Por último, la BNDES PLC (inaugurada en 2009) es la subsidiaria del BNDES en la ciudad de Londres. Tiene por objeto incrementar la visibilidad del Banco en la comunidad financiera global y ayudar a las empresas brasileñas que estén en proceso de internacionalización o a las que buscan expandirse en mercados internacionales.

Se aprecia el considerable rol anticíclico del BNDES: a modo de ejemplo, durante la crisis financiera internacional de 2008-2009, el Banco incrementó fuertemente su volumen de créditos y su participación de mercado, en un escenario de retracción de la banca privada.[36]

A junio de 2014, el BNDES concentraba aproximadamente el 11% de los créditos del sistema financiero de Brasil, a la vez que poseía el 12% de los activos totales.[37]

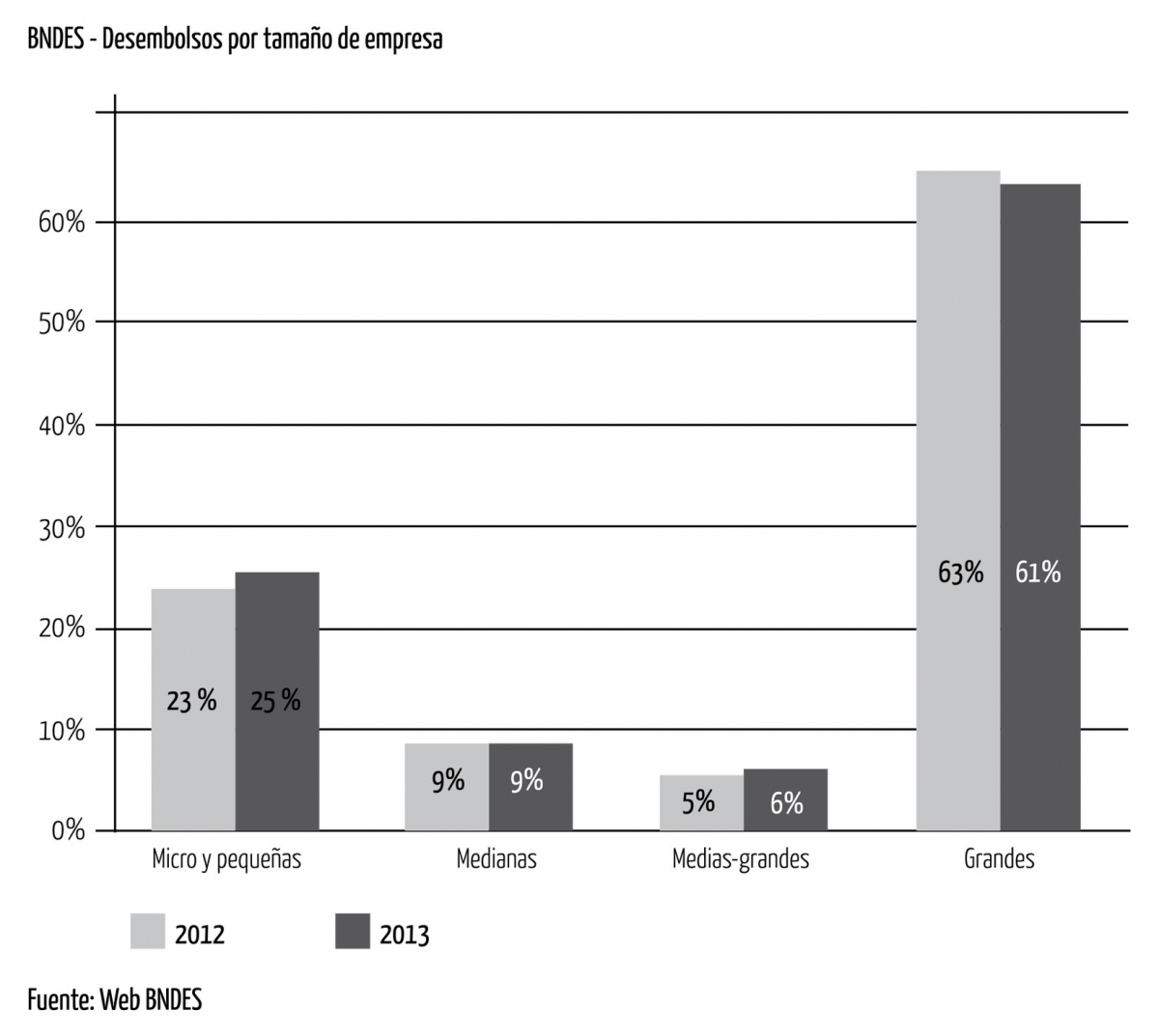

Cabe señalar que durante 2013 esta entidad realizó desembolsos por $190 mil millones de reales (lo cual representa aproximadamente un 4% del PBI de Brasil), cuyos destinos predominantes fueron infraestructura (33%) e industria (30%). En cuanto a la distribución por tamaño de empresa, las grandes empresas recibieron el 61% del monto desembolsado, mientras que las micro y pequeñas empresas recibieron el 25%; como vemos, esta distribución ha mantenido valores similares a los del año anterior.

El BNDES ha representado un soporte fundamental para apoyar (especialmente durante los gobiernos de Lula da Silva y Dilma Rousseff) las estrategias de crecimiento y aumento de competitividad de las grandes empresas brasileñas (las famosas “campeonas nacionales”), entre las que se encuentran Petrobras, Vale, Embraer y Marfrig Frigoríficos, entre otras. Precisamente, una de las principales críticas que recibe el BNDES está relacionada con esta orientación del crédito, señalando que apunta esencialmente a la expansión e internacionalización de grupos económicos, y no a objetivos centrales de una estrategia de desarrollo, como ser la diversificación de la matriz productiva. De este modo, se critica la profunda segmentación existente en el sistema financiero brasileño,[38] donde una gran cantidad de Pymes quedan fuera del esquema de “crédito blando” del BNDES y deben pagar tasas muy elevadas para obtener financiamiento.

4.3. México

La estructura institucional de lo que se denomina “banca de desarrollo” en México es muy distinta a la que describimos para Brasil.

En la actualidad México cuenta con 6 instituciones que conforman el sistema de banca de desarrollo. Dichas entidades son: Nacional Financiera (NAFINSA), Banco Nacional de Obras y Servicios Públicos (BANOBRAS), Banco Nacional del Comercio Exterior (BANCOMEXT), Sociedad Hipotecaria Federal (SHF), Banco del Ahorro Nacional y Servicios Financieros (BANSEFI) y Banco Nacional del Ejército, Fuerza Aérea y Armada (BANJERCITO).[39]

El origen de estas entidades tiene lugar, en 4 de ellas (NAFINSA, BANOBRAS, BANCOMEXT Y BANJERCITO), entre las décadas de 1930 y 1940; en estos años se iniciaba en México el período de la ISI, que se extendería hasta la década de 1970. A partir de la creación de las entidades mencionadas se buscaba favorecer la canalización de recursos hacia los sectores productivos, propiciar el crecimiento de las exportaciones y expandir el crédito inmobiliario. Estos objetivos fueron especialmente promovidos durante el gobierno de Lázaro Cárdenas (1934-1940), quien procuró impulsar un circuito financiero alternativo al privado, orientado por la banca pública.

Por otra parte, la SHF y el BANSEFI nacen en 2001 y 2002 respectivamente, el último de ellos como sucesor del Patronato del Ahorro Nacional (PAHNAL), institución histórica que promovía el hábito del ahorro en la población mexicana.

Entre las instituciones surgidas entre los años 30 y 40, se destaca el caso de NAFINSA, entidad que desde el comienzo de la ISI se convirtió en el principal actor financiero del proceso mexicano de industrialización. NAFINSA se ha vinculado a grandes proyectos de industria básica, construyendo parques industriales públicos y creando empresas paraestatales ligadas al sector productivo. La actividad esencial de esta institución consistía en otorgar financiamiento a mediano y largo plazo orientado a empresas públicas y privadas que llevaran a cabo proyectos compatibles con las prioridades del sistema económico mexicano.[40]

En la actividad de NAFINSA podemos distinguir un primer período, entre 1940 y 1954, en el cual esta entidad apoyó grandes proyectos de infraestructura y de industria básica, invirtiendo directamente en los mismos y tomando a su cargo parte de la propiedad de ellos junto al sector privado. En esta etapa, los recursos de NAFINSA provenían principalmente de fondos propios (a través de la emisión de obligaciones y títulos).

A mediados de los años 50 se inaugura una nueva etapa en la política económica mexicana (conocida como desarrollo estabilizador), que se extiende hasta principios de la década del 70; el financiamiento de NAFINSA en estos años pasa a ser en forma de créditos, diluyéndose el rol empresario del período anterior. Asimismo, los fondos que canalizaba esta entidad hacia la economía mexicana pasaron a provenir, en gran medida, de organismos externos como el Eximbank y el BIRF.[41] En esta etapa, NAFINSA actúa como un intermediario entre los financistas externos y las empresas privadas mexicanas, limitando la influencia que había adquirido en el período anterior.

Durante los años 70, NAFINSA atraviesa una tercera etapa, en el marco del abandono de la estrategia de estabilización y su reemplazo por un conjunto de políticas expansivas para impulsar la demanda agregada. Asimismo, se buscaba acelerar el proceso de sustitución de importaciones mediante una mayor intervención estatal en la producción, en especial dentro de las industrias básicas. En este contexto, NAFINSA incrementó su participación en la administración y propiedad de empresas, a la vez que promovió una gran cantidad de proyectos industriales.[42] Estos lineamientos se mantuvieron hasta comienzos de los años 80, cuando, de una forma similar a lo ocurrido en otros países latinoamericanos, se desencadena la “crisis de la deuda”, a partir del incremento de las tasas de interés y la reducción de los niveles de comercio a nivel mundial.

Este escenario derivó en un fuerte crecimiento de la deuda externa mexicana (y de otros países de la región) en relación al producto, situación que derivó en la adopción de rigurosos programas de ajuste macroeconómico durante los años 80. A partir de esta década, en México se consolidó un modelo de economía abierta, con eje en el sector exportador a través de un modelo de enclaves industriales y con una elevada participación de la Inversión Extranjera Directa.[43] Estos años se caracterizaron por un abandono de las políticas proteccionistas de décadas anteriores y el impulso de una elite gubernamental alineada a las premisas del Consenso de Washington.[44]

El nuevo modelo de acumulación trajo consigo la reformulación del rol de NAFINSA en particular y de la banca de desarrollo en general. Como señala Concha, a partir de entonces la banca de desarrollo dejó de ser el instrumento esencial para la programación del desarrollo económico nacional, pasando a tomar un rol complementario a la banca comercial, que pasó a tener un protagonismo mucho mayor, y al mercado de valores.[45]

A la menor importancia de la banca de desarrollo se le sumó, a principios de los 90, una serie de manejos deficientes en el otorgamiento de créditos y el seguimiento de la cartera, lo cual derivó en una acumulación de cartera vencida. Esta situación obligó, a partir de 1995, a un saneamiento de los balances de los bancos de desarrollo, lo cual motivó una fuerte caída en los volúmenes de la cartera. Recién a comienzos de la década de 2000 se aprecia una estabilización financiera de estas entidades, que comenzaron a experimentar nuevamente un proceso de crecimiento.[46]

Se verifica, en los últimos años, una “expansión controlada” de la banca de desarrollo; no obstante, consideramos que aún ocupa un rol secundario en el sistema financiero mexicano, dominado por entidades privadas pertenecientes a grupos extranjeros, como BBVA Bancomer, Banamex y Santander. El recorte de funciones de la banca de desarrollo a partir de la década del 80, sumado a las deficiencias en su gestión, indican que aún resta un largo camino de crecimiento y reposicionamiento para que la misma se convierta en un verdadero brazo financiero para apuntalar la expansión de los sectores estratégicos de la economía mexicana.

4.4. Colombia

La historia de la banca pública de desarrollo en Colombia, a diferencia de lo visto en los casos de Brasil y México, resulta relativamente breve y no se caracteriza por haber contado durante varias décadas con instituciones de referencia como el BNDES o NAFINSA.

La principal entidad financiera pública colombiana que puede asimilarse a la noción de “banco de desarrollo” es el Banco de Comercio Exterior de Colombia (BANCOLDEX), institución dedicada al desarrollo empresarial colombiano y cuya participación accionaria corresponde a los Ministerios de Comercio, Industria y Turismo (91,9%) y de Hacienda y Crédito Público (7,9%), quedando un 0,2% en el rubro “Otros”.

El BANCOLDEX fue fundado en 1992 bajo la presidencia del liberal César Gaviria, con un objetivo inicial de fomentar el crecimiento de las exportaciones. Esta nueva entidad absorbió las operaciones de financiamiento que anteriormente realizaba el Fondo de Promoción de Exportaciones (PROEXPO), que era un ente público dedicado a administrar servicios e instrumentos financieros y no financieros para las exportaciones.

A comienzos de la década del 2000, el BANCOLDEX encaró un proceso de transformación para ampliar su radio de acción a todo el sector empresarial, aunque sin perder su foco en el comercio exterior. En este contexto, en 2003 el Banco absorbió los activos y pasivos del Instituto de Fomento Industrial (IFI), que era un instrumento financiero estatal encargado de promover la creación y expansión de empresas industriales.[47]

Actualmente, el BANCOLDEX funciona como un banco de segundo piso (es decir, sus recursos no son desembolsados directamente hacia los clientes sino por medio de otra entidad financiera). Atiende crediticiamente a microempresas, Pymes y grandes empresas, incorporando programas de formación empresarial para las primeras dos e instrumentos de comercio exterior para las Pymes. Los programas de formación empresarial comprenden aspectos financieros, administrativos, legales y comerciales, mientras que los instrumentos de comercio exterior sirven de apoyo para tareas como el diseño de un plan de exportación, el estudio de mercados externos, la adecuación de procesos para satisfacer estándares internacionales, o la participación en ferias o misiones comerciales, entre otras.

La entidad destina en la actualidad el 40% de sus créditos a grandes empresas, 23% a Pymes, 10% a microempresas y 27% a otros. En lo que refiere a su volumen, el BANCOLDEX registraba a junio de 2014 una cartera de créditos por aproximadamente 5 billones de pesos colombianos, lo cual equivalía a un 1,8% de los créditos del sistema financiero de Colombia. Durante el año 2013, el BANCOLDEX desembolsó 3,8 billones de pesos colombianos, lo cual equivalía al 0,5% del PBI.[48]

Si bien esta entidad aún evidencia una baja inserción en el sistema financiero colombiano, resulta de interés destacar que, de acuerdo a los lineamientos de las autoridades del BANCOLDEX, el propósito de la entidad es convertirse en una “agencia de desarrollo”, lo cual le permitirá coordinar de forma más eficaz los instrumentos de política al servicio de las Pymes. De este modo, el ofrecimiento de productos y servicios tomará en consideración la etapa específica que transita cada empresa y sus necesidades particulares.[49]

4.5. Chile

Por último, resulta de interés destacar el caso del BancoEstado en Chile, principal banco público de dicho país destinado al financiamiento del desarrollo. Esta entidad nace en 1953 como resultado de la fusión de 4 históricas instituciones: Caja de Crédito Hipotecario, Caja Nacional de Ahorros, Caja de Crédito Agrario e Instituto de Crédito Industrial.

Desde sus inicios, la entidad orientó su asistencia crediticia hacia los sectores productivos y las personas que no eran atendidas por la banca privada. Durante sus primeras dos décadas, BancoEstado actuó, al igual que otros países ya citados, en el contexto de la ISI, donde el sector estatal ostentaba un rol decisivo en el estímulo a la demanda interna y en el control cambiario (Olmos y Silva, 2010). El golpe de estado de 1973 significó un abrupto cambio de rumbo para la entidad, que restringió fuertemente sus operaciones y menguó el vínculo social con los clientes.

Recién con el regreso de la democracia, en 1990, la entidad encara un proceso de modernización, reafirmando su función social y orientándose hacia una mejora en la atención a los clientes. A partir de esta década se amplía significativamente la red de oficinas y de medios automáticos, a fin de acercar los servicios financieros a una porción cada vez más grande de la población.

Actualmente, BancoEstado es una institución de primer piso que brinda asistencia integral a empresas e individuos, destacándose su creciente rol de apoyo a las microempresas. A tal fin, desde 1996 funciona BancoEstado Microempresas S.A. Asesorías Financieras, que otorga financiamiento y asesoramiento a los emprendedores chilenos; esto último incluye capacitación a través de programas sobre educación financiera. Esta entidad atiende a 463 mil microempresarios y posee una participación de aproximadamente un 62% en el total de colocaciones a microempresas del sistema financiero[50].

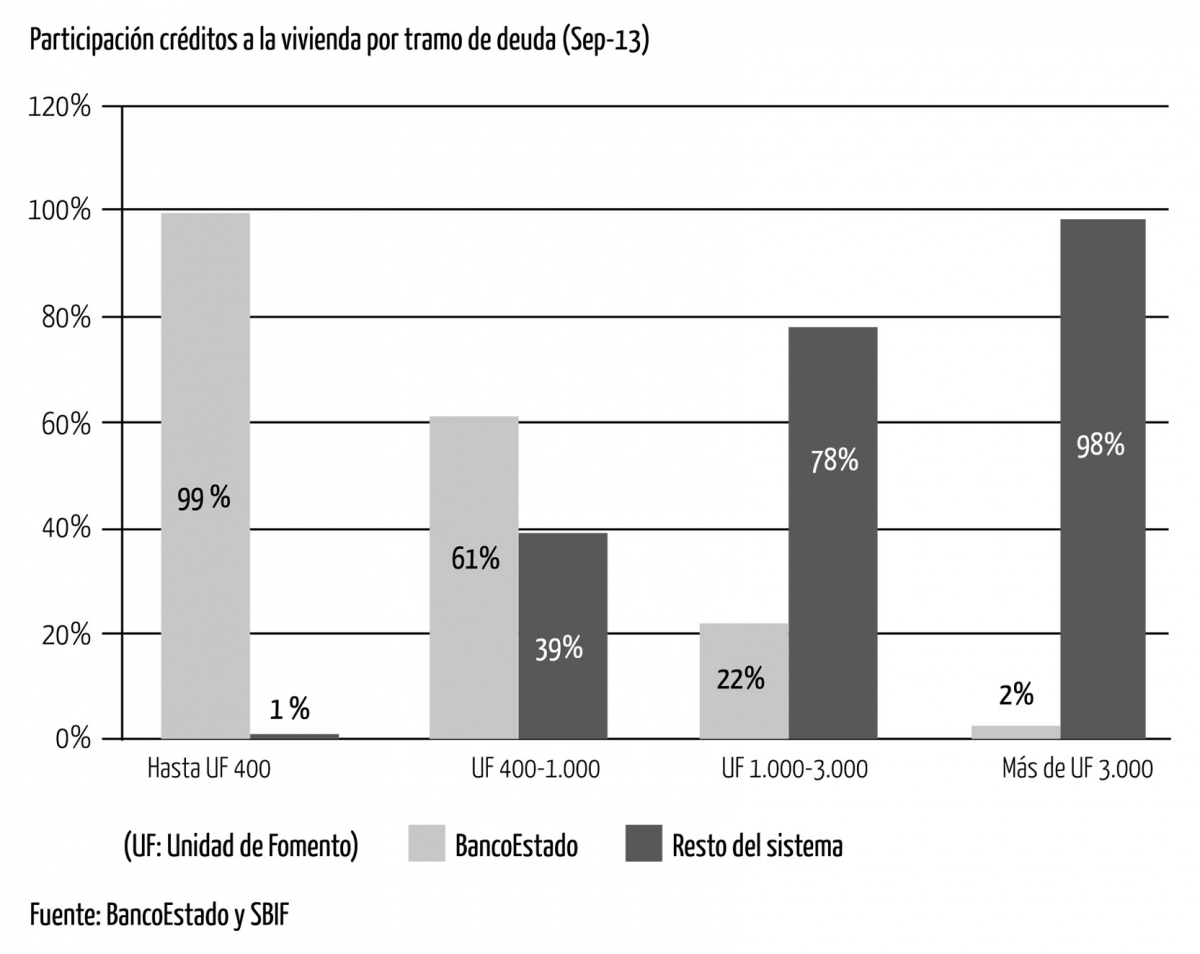

BancoEstado también participa activamente en el otorgamiento de créditos para la vivienda. A Diciembre 2013, el banco representa el 20% de la participación de mercado en este tipo de colocaciones, concentrándose especialmente en los sectores de menores ingresos, como se aprecia a continuación:

Asimismo, BancoEstado registra una participación de mercado del 15% en préstamos a Pymes y un 6% en préstamos a Grandes Empresas[51].En términos consolidados, BancoEstado concentra el 13,6% de los créditos totales del sistema financiero chileno.

5. Consideraciones finales

5.1. Emergentes del análisis histórico comparado y perspectivas

La exploración histórica precedente permite elaborar una visión más global y congruente con la historia económica de nuestra región, dado que gran parte de los procesos de industrialización sustitutiva, como así también los de apertura económica, se llevaron a cabo en forma casi simultánea, generando los vaivenes analizados en la estructura y las funciones de la banca pública de desarrollo. De este modo podemos reafirmar la existencia de una primera etapa, aproximadamente desde finales de la Segunda Guerra Mundial hasta mediados de los 70, de relativa expansión de la banca pública orientada al desarrollo; a partir de entonces, la irrupción del modelo de valorización financiera restringió considerablemente la influencia de las instituciones estudiadas, confinándolas en muchos casos a ser actores secundarios de los sistemas financieros nacionales.

Si nos remitimos al esquema presentado por Hermann, al que nos referimos en la sección 3.1., consideramos que, de acuerdo al período histórico al cual hagamos referencia, el rol de los bancos públicos de distintos países que hemos expuesto es asimilable a la visión de “liberalización financiera” (fundamentalmente en las últimas dos décadas del siglo XX) o bien a la visión “keynesiana” (especialmente durante el período de la ISI).

Dentro de la visión “keynesiana”, entendemos que solo el BNDES se acerca a la variante ampliada de la misma: para ello tenemos en cuenta su vigoroso rol anticíclico (manifestado con claridad en la crisis internacional de 2008-2009), como así también su activo papel en la ejecución de políticas estratégicas nacionales, tales como el apoyo financiero a las grandes empresas brasileñas (Petrobras, Vale, Embraer, Marfrig Frigoríficos) para su expansión e internacionalización.

Debe destacarse que desde los primeros años del siglo XXI, en gran parte de nuestro continente han asumido gobiernos que se posicionaron enérgicamente en contra de las reformas neoliberales de los años 90 y han llevado a cabo, en diverso grado, medidas destinadas a favorecer la demanda interna y la distribución del ingreso, además de propiciar esquemas de integración entre los países de la región. En cuanto a la intervención sobre el sistema financiero, se aprecia un renovado interés por el rol de la banca pública como instrumento de una política de desarrollo. Esto se observa en la implementación de políticas orientadas al estímulo del crédito productivo, que tienen como principales protagonistas a los bancos públicos. A modo de ejemplo, en nuestro país se destaca la Línea de Créditos para la Inversión Productiva y el Programa de Financiamiento Productivo del Bicentenario, mientras que en Brasil, la puesta en marcha del Plano Brasil Maior incluye la participación del BNDES para la colocación de créditos al sector productivo (en especial en sectores intensivos en conocimiento y en Mipymes).[52]

Sin perjuicio de lo expuesto, y asumiendo considerables diferencias en los avances realizados entre los distintos países, entendemos que aún resulta insuficiente el rol de la banca pública en lo referido a su contribución a los objetivos de desarrollo en la región. Consideramos que esta contribución debería contemplar algunas de las nociones expuestas en las secciones 2 y 3 sobre la escuela evolucionista, tales como la relevancia de la construcción de capacidades por medio de procesos de aprendizaje acumulativo, la heterogeneidad de las firmas y la racionalidad acotada de las mismas. A continuación expondremos algunas propuestas y lineamientos en este sentido.

5.2. Propuestas y lineamientos estratégicos

En primer término, creemos que la existencia de cambios bruscos en la orientación de las políticas públicas tiene un efecto negativo en la construcción de capacidades en las firmas, dado que desmorona las bases de los procesos de aprendizaje, teniendo en cuenta el carácter acumulativo de estos últimos. Siguiendo lo expresado por Katz, los procesos de cambio en el patrón de especialización productiva en nuestra región han estado históricamente asociados a ciclos de “destrucción” y “creación” de capacidades productivas y tecnológicas.[53] De una forma análoga, en el caso particular del financiamiento a sectores productivos, las partes intervinientes recorren un sendero acumulativo de aprendizaje por medio de la experiencia; este aprendizaje ocurre tanto para los oferentes (que desarrollan capacidades para diagnosticar adecuadamente la situación de los diversos sectores atendidos, como así también para concebir y perfeccionar programas de apoyo y productos específicos), como para los demandantes (que en la relación con la entidad financiera incorporan conocimientos acerca de los distintos servicios y productos financieros y su aplicación a las necesidades de la organización).[54]

Por lo tanto, consideramos esencial dar continuidad y coherencia histórica a las funciones de la banca pública de desarrollo en la región, la cual debe encuadrarse dentro de programas nacionales de mediano y largo plazo orientados al desarrollo económico. Este tipo de programas pueden asimilarse al concepto de Sistema Nacional de Innovación (SNI), el cual comprende, según Andrés López, la interacción entre distintos agentes (empresas, institutos de investigación, entidades financieras, instituciones educativas) como elementos de un sistema colectivo de creación y utilización de conocimientos que tiene impacto en los procesos de desarrollo económico.[55] La lógica interactiva de este sistema hace necesaria, a nuestro criterio, la intervención de la banca pública de desarrollo como canal permanente de financiamiento, asesoría y asistencia hacia el sector productivo.

En segundo lugar, la citada preponderancia de los procesos de aprendizaje en la teoría evolucionista determina una concepción del desarrollo económico muy distinta a la que dictamina la teoría neoclásica. Puntualmente, esta última vincula el desarrollo económico con la acumulación de capital, mientras que el evolucionismo ubica en un primer plano a la asimilación, esto es, el aprendizaje que permite mejorar las rutinas en forma progresiva.[56] Si trasladamos este contraste al ámbito de actuación de la banca pública, podemos afirmar que el otorgamiento de créditos no resulta suficiente para promover el desarrollo productivo, sino que es indispensable complementarlo con servicios no financieros hacia las firmas. Esto permitirá conformar un programa integral de crecimiento a través del aprendizaje, que pueda abarcar no solo dificultades crediticias, sino también las referidas a cuestiones tecnológicas, de administración o de inserción en mercados externos.

Lo expuesto surge de la heterogeneidad existente entre las firmas, la cual determina la necesidad de proveer herramientas de apoyo en las distintas fases de crecimiento de las organizaciones. Cabe destacar que este tipo de servicios han tenido una función más que relevante en países como Alemania, donde los bancos de inversión asumieron un rol protagónico en el proceso de industrialización del siglo XIX, dado que elaboraron los planes de largo plazo de las empresas, concibieron el sendero de crecimiento de las mismas y se involucraron en sus decisiones de innovación tecnológica y localización, entre otros aspectos.[57]

Mediante estas funciones, las instituciones financieras que promueven el desarrollo dejan de ser solamente fondos de ahorros, sino que se transforman en fondos de conocimiento que contribuyen a la toma de decisiones al interior de la firma.[58]

Por último, consideramos que la provisión de servicios (financieros y no financieros) debe ir de la mano de una atención especializada y enfocada hacia las Pymes. Como señalábamos en la sección 3, la marcha de este tipo de empresas contribuye decisivamente al desarrollo económico, no solo por su significativo aporte al empleo, sino también porque pueden contribuir a hacer más flexible y competitiva la estructura económica, promover innovaciones tecnológicas, mejorar la distribución del ingreso y disminuir el grado de concentración de la economía.

Las Pymes suelen presentar características distintivas con respecto a las grandes empresas.[59] Esto hace que la provisión de servicios hacia las Pymes en forma integral represente el auténtico valor agregado de una banca pública de desarrollo, dado que no solo incrementará la capacidad financiera de las empresas, sino que permitirá mejorar su productividad por medio de actividades que se ajusten a sus necesidades puntuales, como capacitación en áreas de negocios (contabilidad, planes de negocios y uso de instrumentos financieros) o el apoyo en la transferencia de tecnología o actividades de innovación y obtención de certificaciones.[60]

Este aspecto resulta crucial para el desarrollo económico de los países de nuestra región, donde la brecha de productividad de las Pymes con respecto a las grandes empresas es ampliamente superior a la brecha que se registra en países de la Unión Europea.[61]

Si trasladamos los lineamientos estratégicos a los cuales nos referimos en este apartado al campo de acción de los bancos públicos orientados al desarrollo en América Latina, entendemos que solo en el caso del BNDES se aprecia, en forma simultánea, una continuidad en sus políticas a lo largo de varias décadas junto a una creciente provisión de servicios integrales (financieros y no financieros) hacia el sector productivo. Sin perjuicio de sus aspectos elogiables, creemos que el abrumador predominio de la gran empresa dentro de la cartera de esta entidad termina relegando a las Pymes a un segundo plano, por lo que una revalorización y ampliación de la asistencia a este tipo de firmas fortalecería sustantivamente el rol de esta entidad en el desarrollo económico.

El caso de BancoEstado en Chile resulta un tanto peculiar: no presenta una continuidad histórica semejante a la del BNDES (recordemos que en la década del 90 reformuló sus funciones, luego del retroceso que significó la dictadura militar), aunque se aprecia una adecuada integralidad en sus servicios (especialmente hacia los emprendedores) junto a un considerable rol de apoyo a las empresas de menor tamaño y a los sectores de menores ingresos. Consideramos que una profundización de las funciones y de la orientación asumida por esta entidad en las últimas dos décadas permitirá que la misma consolide, en lo sucesivo, su papel en la promoción del desarrollo.

La citada inestabilidad histórica en las funciones de la banca pública de desarrollo en Argentina y México ubica a estos países un escalón por debajo de Brasil y Chile en la aplicación de los lineamientos propuestos. Asimismo, Colombia presenta un historial relativamente breve en la materia, no pudiendo aún afianzar a su banca pública como instrumento nacional para el desarrollo. Por consiguiente, la acción prioritaria en estos tres países debe ser el fortalecimiento de sus Sistemas Nacionales de Innovación, de modo tal que comprendan a la banca pública de desarrollo como pieza fundamental para promover sectores estratégicos de la economía y apoyar la construcción de capacidades productivas y tecnológicas al interior de las organizaciones. Esto significará un avance sustancial a fin de constituir una matriz productiva diversificada que contribuya a mejorar la calidad del empleo, la distribución del ingreso y el bienestar social.

BIBLIOGRAFÍA

Altimir, O., H. Santamaría y J. Sourrouille. “Los instrumentos de promoción en la postguerra”, en Revista Desarrollo Económico, Nº 24, 1966.

Fernando de Olloqui (ed.). Bancos públicos de desarrollo: ¿hacia un nuevo paradigma? Washington D.C.: Banco Interamericano de Desarrollo, 2013.

Barro, R. y Xavier Sala-i-Martin. Economic Growth. Cambridge, Massachusetts: The MIT Press, 1995.

Basualdo, E. “La reestructuración de la economía argentina durante las últimas décadas. De la sustitución de importaciones a la valorización financiera”, en Neoliberalismo y sectores dominantes. Tendencias globales y experiencias nacionales. Buenos Aires: CLACSO, 2006.

Banco Central do Brasil, Top 50 Banks in Brazil, 2014.

BCRA, Informe de Entidades Financieras, 2014.

Bekerman, M. “Microcréditos y capacitación”, en Revista Comercio Exterior, Vol. 59, N° 7, 2009, pp. 523-533.

BNDES, Informe Anual, 2009.

Chandrasekhar, C. Políticas financieras. Nueva York: Naciones Unidas, Departamento de Asuntos Económicos y Sociales, 2007.

Concha, M. “Reforma financiera y la banca de desarrollo: Nafin y Bancomext”, en Revista Economía Informa, N° 356, Universidad Nacional Autónoma de México, 2009.

Dini, M. y Giovanni Stumpo. Políticas para la innovación en las pequeñas y medianas empresas en América Latina. Santiago de Chile: CEPAL, 2011.

Ferraro, C. Eliminando barreras: el financiamiento a las pymes en América Latina. Santiago de Chile: CEPAL, 2011.

Ffrench-Davis, R. “Macroeconomía para el desarrollo: desde el ´financierismo´ al ´productivismo´”, en Revista CEPAL N° 102, 2010, pp. 7-27.

Garrido, C. Nuevas políticas e instrumentos para el financiamiento de las pymes en México: oportunidades y desafíos. Santiago de Chile: CEPAL, 2011.

Golonbek, C. “Banca de desarrollo en Argentina. Breve historia y agenda para el debate”, Documento de Trabajo N° 21, CEFID-AR, 2008.

Golonbek, C. y María Andrea Urturi. “Banca de desarrollo. Un estudio de caso: BNDES, diseño institucional y rol contracíclico 2007/2009”, Documento de Trabajo N° 28, CEFID-AR, 2010.

Hermann, J. “Los bancos de desarrollo en la ´era de la liberalización financiera´: el caso del BNDES en Brasil”, en Revista CEPAL N° 100, 2010, pp. 193-208.

Kantis, H. “Capacidad estratégica y respuestas empresariales de las PYMES: elementos conceptuales y evidencias del caso argentino”, Desarrollo y Gestión de PyMEs: Aportes para un debate necesario. Buenos Aires: Universidad Nacional de General Sarmiento, 1998.

Katz, J. Una nueva visita a la teoría del desarrollo económico. Santiago de Chile: CEPAL, 2008.

-- “Cambios estructurales y ciclos de destrucción y creación de capacidades productivas y tecnológicas en América Latina”, Globelics Working Paper Series, 2007.

Krugman, P. “Towards a counter-counter revolution in Development theory”, Annual Conference on Development Economics. Washington: Banco Mundial, 1992.

López, Andrés. Empresarios, instituciones y desarrollo económico: el caso argentino. Buenos Aires: CEPAL, 2006.

-- “El sistema nacional de innovación en la Argentina y los desafíos de la integración regional”. En Rozenwurcel, G.; Gianella, C.; Bezchinsky, G. y Thomas, H. (2008).

López, Pablo. “Nacional Financiera durante la industrialización vía sustitución de importaciones en México”, en Revista ALHE, año 19, N° 3, 2012, pp. 129-163.

López, Pablo y Marcelo Rougier. “La Banca de Desarrollo durante la industrialización por sustitución de importaciones en América Latina. Los casos de México y Argentina”, en Revista Desarrollo Económico, N° 201, 2011.

Lousteau, M. “¿Hace falta un BNDES argentino?”, en Diario Clarín, Suplemento Económico, 17 de julio de 2005.

McKinnon, R. Money and Capital in Economic Development. Washington, D.C.: Brookings Institution, 1973.

Muro de Nadal, M. 50 años de historia económica argentina – 1946-1996: una síntesis de sus principales características. Buenos Aires: Sauce Grande S.A. Editores, 1997.

Nelson, R. “How new is new growth theory”, en Challenge 40, N° 5, 1997, pp. 29–58.

-- “Why do firms differ, and how does it matter”, Strategic Management Journal, vol. 12, 1991, pp. 61-74.

-- “Economic Development from the Perspective of Evolutionary Economic Theory”, Working Papers in Technology Governance and Economic Dynamics, N° 2, 2006.

Nelson, R. y Sidney Winter. “Evolutionary Theorizing in Economics”, The Journal of Economic Perspectives, vol. 16, N° 2, 2002, pp. 23-46.

Olmos, C. y Rodrigo Silva. “El rol del Estado chileno en el desarrollo de las políticas de bienestar”, Corporación Expansiva. Serie Indagación, N° 27, 2010.

Palacios Sommer, Octavio A. “Los Evolucionistas o Neoschumpeterianos”, en Revista Mundo Siglo XXI, 2005.

Rougier, M. “Estado, empresas y crédito en la Argentina. Los orígenes del Banco Nacional de Desarrollo, 1967-1973”, en Revista Desarrollo Económico, N° 172, 2004.

Rozenwurcel, G. y Lorena Drewes. Las pymes y las compras públicas. Buenos Aires: Centro de iDeAS, Universidad Nacional de San Martín, 2012.

Salinas, E. y María Tavera. “La transición de la economía mexicana 1982-2000”, III Conferencia Internacional de la Red de Estudios sobre el Desarrollo Celso Furtado, 2004.

Secretaría de Estado de Economía y Apoyo a la Empresa de España. “Educación Financiera - Próximos retos: de las políticas a las prácticas eficientes”, 9ª Conferencia sobre Educación Financiera, OCDE y Ministerio de Economía y Competitividad de España, 2012. Disponible en: http://www.oecd.org/finance/financialeducation/50347719.pdf.

Shaw, E.S. Financial Deepening in Economic Development. Nueva York: Oxford University Press, 1973.

Solorza Luna, M. “Nacional Financiera, balance y perspectivas del pilar industrial de la banca de desarrollo”, en Revista Economía Informa, N° 361, Universidad Nacional Autónoma de México, 2009.

Solow, R. “A Contribution to the Theory of Economic Growth”, en The Quarterly Journal of Economics, vol. 70, N° 1, 1956, pp. 65-94.

Stallings, B. y Rogério Studart. Financiamiento para el desarrollo. América Latina desde una perspectiva comparada. Santiago de Chile: CEPAL, 2006.

SITIOS DE INTERNET

BANCO BICE - www.bice.com.ar

BANCO CENTRAL DE CHILE – www.bcentral.cl

BANCO CENTRAL DE COLOMBIA – www.banrep.gov.co

BANCO CENTRAL DE LA REPÚBLICA ARGENTINA – www.bcra.gov.ar

BANCO NACIONAL DE DESENVOLVIMENTO ECONOMICO E SOCIAL (BNDES) – www.bndes.gov.br

BANCOESTADO – www.bancoestado.cl

BANCOLDEX – www.bancoldex.com

COMISIÓN NACIONAL BANCARIA Y DE VALORES – www.cnbv.gob.mx

PROEXPORT COLOMBIA – www.proexport.com.co

SECRETARÍA DE HACIENDA Y CRÉDITO PÚBLICO – www.shcp.gob.mx

SUPERINTENDENCIA DE BANCOS E INSTITUCIONES FINANCIERAS DE CHILE – www.sbif.cl

SUPERINTENDENCIA FINANCIERA DE COLOMBIA – www.superfinanciera.gov.co

Diario Valor Econômico (Brasil) http://www.valor.com.br/brasil/971006/bndes-preve-desembolsar-r-500-bi-para-plano-brasil-maior-ate-2014

[1] 8° Premio Anual de Investigación Económica “Dr. Raúl Prebisch”, año 2014. Categoría: Jóvenes Profesionales. Tema: Financiamiento del desarrollo: el rol de la banca pública en Argentina y América Latina.

[2] Licenciado en Economía por la Universidad Nacional de Buenos Aires. Correo electrónico: ags1987@hotmail.com.

[3] Krugman (1992).

[4] Katz (2008).

[5] Krugman, op. cit.

[6] Barro y Sala i Martin (1995).

[7] Solow (1956).

[8] Nelson (1997).

[9] De aquí proviene el concepto de black box, que asimila las firmas a cajas negras cuyos procesos internos no resultan relevantes.

[10] Los autores neoschumpeterianos retoman las nociones desarrolladas por Joseph Schumpeter, quien a partir de la noción de destrucción creativa coloca en el centro de la evolución al cambio tecnológico y al empresario innovador. El propio Nelson (2006) asume que la teoría evolucionista es, en gran medida, schumpeteriana.

[11] A partir de ahora denominaremos “evolucionistas” tanto a los enfoques propiamente evolucionistas como a los neoschumpeterianos.

[12] Este término se refiere a las diferencias entre firmas que se originan en las distintas estrategias que orientan la toma de decisiones al interior de las mismas; por lo tanto, estas diferencias reflejan especificidades de la organización y administración al interior de cada firma.

[13] Nelson (1991).

[14] Palacios Sommer (2005).

[15] Andrés López (2006).

[16] Nelson y Winter (2002).

[17] Bekerman (2009).

[18] Kantis (1998).

[19] Rozenwurcel y Drewes (2012).

[20] Hermann (2010).

[21] Shaw (1973) y McKinnon (1973).

[22] Muro de Nadal (1997).

[23] Basualdo (2006).

[24] Stallings y Studart (2006).

[25] Ffrench-Davis (2010).

[26] Banco Interamericano de Desarrollo (2013).

[27] Altimir, Santamaría y Sourrouille (1966).

[28] Al respecto, Golonbek (2008) muestra que, entre 1948 y 1954, casi el 70% de los préstamos acordados por el BCI se destinaban a “gastos de explotación” por parte de las empresas, mientras que entre un 13 y un 21% se destinaba a “inversión fija”.

[29] Rougier (2004).

[30] Golonbek (2008).

[31] Rougier, op. cit.

[32] Golonbek, op. cit.

[33] BCRA (2014).

[34] Golonbek y Urturi (2010).

[35] Hermann (2010).

[36] BNDES (2009).

[37] Banco Central do Brasil (2014).

[38] Lousteau (2005).

[39] Fuente: Comisión Nacional Bancaria y de Valores (CNBV).

[40] Solorza Luna (2009).

[41] Pablo López y Marcelo Rougier (2011).

[42] Pablo López (2012).

[43] Salinas y Tavera (2004).

[44] Garrido (2011).

[45] Concha (2009).

[46] Fuente: Secretaría de Hacienda y Crédito Público de México - http://www.shcp.gob.mx/

[47] Se aprecia que el IFI y PROEXPO no eran entidades bancarias pero constituían los instrumentos públicos más representativos para el financiamiento a la producción con anterioridad a la década de 1990 en Colombia. El IFI había sido fundado en 1940 y PROEXPO, en 1967.

[48] Fuentes: BANCOLDEX, BANREP y SUPERINTENDENCIA FINANCIERA DE COLOMBIA.

[49] Ferraro (2011).

[50]Fuente: Memoria Anual BancoEstado (2013).

[51] Ídem.

[53] Katz (2007).

[54] De acuerdo a lo expresado por la Secretaría de Estado de Economía y Apoyo a la Empresa de España (2012), la incorporación de estos conocimientos forma parte del concepto de educación financiera, el cual facilita el acceso de las empresas al crédito y contribuye a una mejor planificación financiera que se traducirá en un mayor crecimiento de las organizaciones.

[55] Andrés López (2008).

[56] Nelson (2006).

[57] Gerschenkron (1968), citado en Chandrasekhar (2007).

[58] Chandrasekhar (2007).

[59] Tal como se indica en la sección 3, algunas de estas características distintivas son: el fuerte involucramiento del empresario en la toma de decisiones y su implementación, la espontaneidad de la gestión estratégica y la carencia de procedimientos formales de planificación. Cabe destacar que las características distintivas ocurren también al interior del mundo de las Pymes, donde conviven pequeñas empresas de subsistencia hasta empresas medianas que realizan exportaciones.

[60] BID (2013).

[61] Dini y Stumpo (2011) muestran que la productividad promedio de una Pyme en América Latina representa entre un 40 y un 60% de la productividad promedio de una gran empresa, mientras que en países como Alemania, Francia, Italia y España, dicha relación se ubica entre el 63 y el 83%.